Pourquoi il ne faut pas épargner plus de 3 000 euros sur son livret A ?

Lorsque l’on souhaite mettre un peu d’argent de côté, on pense immédiatement au livret A. Et c’est bien normal : ce livret réglementé est exonéré d’impôts et de prélèvements sociaux, sans aucun risque de perte en capital et l’argent déposé dessus est disponible à tout moment. Si bien que pour beaucoup d’épargnants, le livret A constituerait l’unique solution pour faire fructifier ses économies, dont il faudrait atteindre le plafond avant d’envisager une autre alternative.

Et c’est une erreur. Car malgré ses nombreuses qualités, il n’est pas fait pour cela. Pourquoi il ne faut pas épargner plus de 3000 euros sur son livret A ? Sumeria vous donne quelques éléments de réponse.

Mis à jour le 21 mai 2024

Il existe désormais deux applications mobiles. Sumeria, qui regroupe tous les services bancaires historiques de Lydia (compte courant rémunéré, carte Visa, investissement, remboursements, cagnottes…) et une autre application, simplement appelée Lydia, pour ceux qui souhaitent utiliser uniquement les remboursements entre amis et les cagnottes en ligne.

C’est quoi un livret A ?

Pour rappel, le livret A est un produit d’épargne réglementé. C’est-à-dire un livret dont les conditions, le taux et le plafond sont décidés par l’État et dont les intérêts générés sont exonérés d’impôts et de prélèvements sociaux. Son taux d’intérêt annuel est actuellement fixé à 3 % depuis le 1er février 2023 et le restera jusqu’en janvier 2025.

Le plafond du livret A est fixé à 22 950 € pour les versements. Cela signifie qu’une fois ce montant atteint, il n’est plus possible de verser de l’argent sur son livret A. En revanche, si on laisse les intérêts générés chaque année sur le livret A, il est possible de dépasser ce plafond. Quant aux intérêts, ils sont calculés le 1er et le 16 de chaque mois et le cumul est versé en une seule fois sur le livret A à la fin du mois de décembre.

Très populaire, gratuit, sans risque et proposé par toutes les banques depuis 2009 (auparavant, il était réservé aux clients de la Caisse d’Épargne, de la Banque Postale et du Crédit Mutuel), il est depuis longtemps la première solution d’épargne pour une large majorité de Français.

Pourquoi il ne faut pas laisser trop d’argent sur le livret A ?

Il ne faut pas laisser trop d’argent sur son livret A pour trois raisons.

Un taux de rémunération inférieur à l’inflation

Depuis le 1er février 2023, le taux de rémunération du livret A est à 3 %. Un taux plutôt avantageux qui n’a pas été atteint depuis de nombreuses années (la dernière fois c’était en 2007, avant de grimper à 4 % en 2008) et qui devrait rester tel quel jusqu’en janvier 2025.

Dans le même temps, l’inflation (c’est-à-dire la perte de pouvoir d’achat de la monnaie qui se traduit par une augmentation générale et durable des prix) a atteint des sommets en 2022 (5,2 %), et est restée très élevée en 2023 (4,9 %). Malgré une baisse significative en ce début 2024 (3,1 %), l’inflation reste encore supérieure au taux du livret A.

Pas de beaucoup certes (bien que l’année ne soit pas finie et que l’inflation pourrait repartir à la hausse), mais la perte d’argent est bien là. À plus forte raison pour les personnes qui ont laissé dormir leur économies sur un livret A depuis deux ans.

Une rémunération finalement assez faible

688,50 € par an, soit un peu plus de 57 € par mois. Voilà la rémunération d’un livret A actuellement, en supposant que le plafond de 22 950 € soit atteint. Cela reste une somme non négligeable et il est évidemment possible de gagner un peu plus en laissant cet argent dépasser le plafond de son livret A (c’est impossible autrement), en profitant des intérêts composés sur plusieurs années.

Mais tout de même : que de temps et d’argent consacrés à un seul livret d’épargne pour « seulement » 57 € par mois. Sans oublier, encore une fois, que ce rendement n’est possible que lorsque le livret A a atteint son plafond (ce n’est pas le cas pour tout le monde) et que le taux du livret A ne va pas rester éternellement à 3 %.

Pour les personnes qui disposent de revenus suffisamment confortables pour se permettre de mettre 22 950 € de côté, sans y toucher pendant un an ou plus, des solutions d’investissement plus intéressantes peuvent être alors envisagées. De la même manière, il n’est peut-être pas judicieux pour les personnes aux revenus plus modestes et qui n’atteignent pas le plafond du livret de laisser dormir trop longtemps cet argent pour un rendement qui sera mathématiquement encore plus faible.

Des opportunités d’investissement plus avantageux manquées

Assez logiquement, et dans la droite lignée des arguments précédents, trop d’argent laissé sur un livret A à un taux rémunérateur qui ne compense pas l’inflation, c’est autant d’argent qui n’a pas été placé sur des investissements plus intéressants. Et même si tout le monde n’a pas forcément les connaissances, le temps ou l’envie de creuser le sujet de l’investissement, cela représente de nombreuses occasions manquées.

Car c’est un domaine qui s’est particulièrement démocratisé ces dernières années avec un accès facilité à l’investissement en bourse ou dans les cryptomonnaies notamment, grâce à des apps de services financiers toujours plus nombreuses et simples à utiliser.

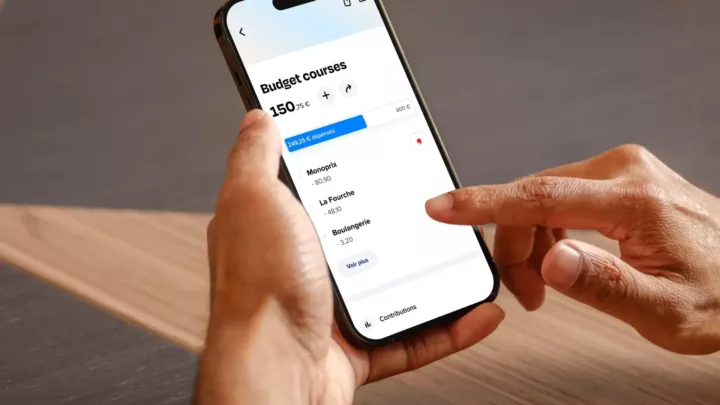

De plus, l’éducation financière (c’est-à-dire l’apprentissage des connaissances des produits financiers et bancaires ainsi que des bonnes pratiques du secteur afin d’améliorer sa santé financière) est un sujet en vogue depuis quelques années. Chez Sumeria, nous l’avons d’ailleurs placée au coeur de notre app, avec des fonctionnalités pensées pour vous permettre de mieux gérer votre argent et atteindre vos objectifs d’épargne. Toujours est-il qu’entre les initiatives du gouvernement sur le sujet et le travail pédagogique réalisé par de nombreux sites, blog et influenceurs, il est désormais possible pour tout un chacun de maîtriser les bases dans ce domaine.

En résumé, autant de raisons qui font que le livret A n’est pas vraiment un produit pour faire fructifier ses économies mais bien un livret pour laisser une petite réserve d’argent en cas de coup dur.

Combien faut-il laisser d’argent sur son livret A ?

3 000 €, de un à trois mois de salaire, 10 % de ses revenus annuels… Les avis des experts varient sur le sujet. En réalité, le montant idéal à laisser sur son livret A dépend essentiellement de la situation personnelle de chacun. Un fonctionnaire avec un salaire fixe tous les mois et une évolution de carrière plus « sécurisée » aura probablement moins d’inquiétudes sur le sujet qu’un intermittent du spectacle ou un auto-entrepreneur aux revenus aléatoires.

De la même manière, le montant du salaire mensuel va également influer sur le montant idéal de cette épargne de précaution. 3000 € sur son livret A en cas de coup dur n’a pas la même signification pour quelqu’un qui gagne le SMIC et quelqu’un qui a un salaire mensuel de 6 000 €. De fait, plutôt que le salaire, certains experts préconisent de calculer en nombre de mois de dépenses. À chacun de trouver la somme qui le sécurise, tant qu’elle ne met pas dans une situation financière délicate (comme vouloir absolument 5 000 € sur son livret A alors qu’il reste 300 € le 15 du mois sur le compte courant) et que cet argent est disponible à tout moment.

Si le montant reste sujet à discussion, la conclusion des experts sur le rôle du livret A reste quant à elle peu ou prou la même : il ne faut laisser sur son livret A qu’une épargne de précaution destinée à faire face aux dépenses imprévues. Cela peut être une réparation à faire sur la voiture, un dégât des eaux à avancer le temps que l’assurance rembourse ou une taxe (comme la taxe d’habitation) que l’on a oublié de régler.

Mais pas non plus besoin d’attendre qu’un coup de malchance arrive : l’autre fonction du livret A peut être également de mettre un peu d’argent de côté pour un achat un peu conséquent comme une nouvelle machine à laver, un vélo électrique ou des vacances qui arrivent bientôt.

Néanmoins, ce doit être un achat à court terme : le livret A est davantage taillé pour l’épargne de précaution (« un matelas de sécurité ») que pour l’épargne au moyen/long terme, c’est-à-dire l’épargne pour réaliser un projet comme l’achat d’une résidence principale (ou secondaire) ou encore préparer sa retraite. L’idéal est donc d’avoir ces deux types d’épargne, avec chacune leur rôle, et d’éviter de puiser dans l’une ou l’autre pour les « mauvaises » raisons.

Quelles sont les alternatives au livret A pour placer son argent ?

Il existe d’autres alternatives au livret A (et aux livrets réglementés comme le LDDS ou le LEP) pour placer son argent et se constituer une épargne sur le long terme. Néanmoins, il ne faut pas oublier que ces investissements peuvent comporter des risques de pertes en capital et que nous ne faisons pas de conseil en investissement. On peut toutefois citer quelques exemples.

L’assurance-vie

L’assurance-vie est un produit d’épargne populaire en France (40 % des ménages étaient titulaires d’un contrat en 2022). Il permet d’investir dans une grande variété de supports allant des fonds en euros garantis à des unités de compte plus risquées mais potentiellement plus rémunératrices, comme les actions ou les obligations.

Elle offre une fiscalité avantageuse après 8 ans, l’argent reste disponible à tout moment (des frais peuvent néanmoins être facturés), son plafond de versement n’est pas limité comme pour le livret A et elle permet de financer tous les projets.

Le plan d’épargne en actions (PEA)

Le PEA est un produit qui permet d’investir en bourse, dans des entreprises européennes, avec des conditions fiscales plus favorables qu’avec un simple compte-titres. En effet, après cinq ans, les gains sont exonérés de l’impôt sur le revenu. Même si ces derniers restent soumis aux prélèvements sociaux, 17,2 % d’imposition, c’est toujours mieux que les 30 % de la flat tax (impôts sur le revenu et prélèvements sociaux).

Et si la perspective d’investir dans des actions peut paraître intimidante pour les néophytes (il est vrai que cela demande des connaissances et du temps à y consacrer), il est toujours possible d’investir dans des ETF, pour une gestion de son portefeuille plus confortable et des risques de perte en capital moindres. En effet, un ETF est un « panier d’actions » qui va reproduire l’évolution de la valeur (la performance) d’un indice donné et générer le même rendement (déduction faite des frais liés à l’ETF) que cet indice.

Par exemple, investir dans un ETF « CAC 40 » va répliquer la performance globale de toutes les entreprises du CAC 40. Et quelle est cette performance depuis la création du CAC 40 ? + 305 %. Depuis 10 ans ? + 78 % environ. Depuis 5 ans ? + 47 %. En clair, pour de l’investissement sur le long terme (il peut y avoir des petites baisses de temps en temps), cela peut constituer une alternative intéressante.

L’immobilier

L’investissement dans ce que l’on appelle communément « la pierre » peut également être une solution pour se constituer une épargne sur le long terme, notamment via la souscription de parts de sociétés civiles de placement immobilier (SCPI). Cela permet d’éviter de s’occuper soi-même de la gestion administrative des investissements immobiliers et les avantages sont nombreux : facilité d’accès aux placements immobiliers, diversification des risques (car on investit dans un portefeuille de biens immobiliers) et des revenus réguliers. Seul bémol : il s’agit d’un placement peu liquide, c’est-à-dire que l’argent n’est pas disponible immédiatement en cas de besoin. Voilà pourquoi il est préférable de n’y placer que les fonds dont on n’aura pas besoin dans les 10 ans à venir.

Après tout, pour les besoins de liquidités en cas de coup dur, le livret A est fait pour cela.