Déclarer ses ventes d'actions & ETFs

Il est nécessaire de déclarer aux impôts les gains, plus-values et moins-values. Si le client a investi mais n'a pas vendu d'action ou ETF sur la période concernée, il n’a rien à déclarer ! Tout client du service d'Investissement doit cependant déclarer son compte Bitpanda, et peut se référer à l'article suivant pour y parvenir facilement : voir l’article dédié

Déclarer ses cryptomonnaies

Déclarer ses dividendes virtuels

Étape 1 : Obtenir les bons formulaires ✅

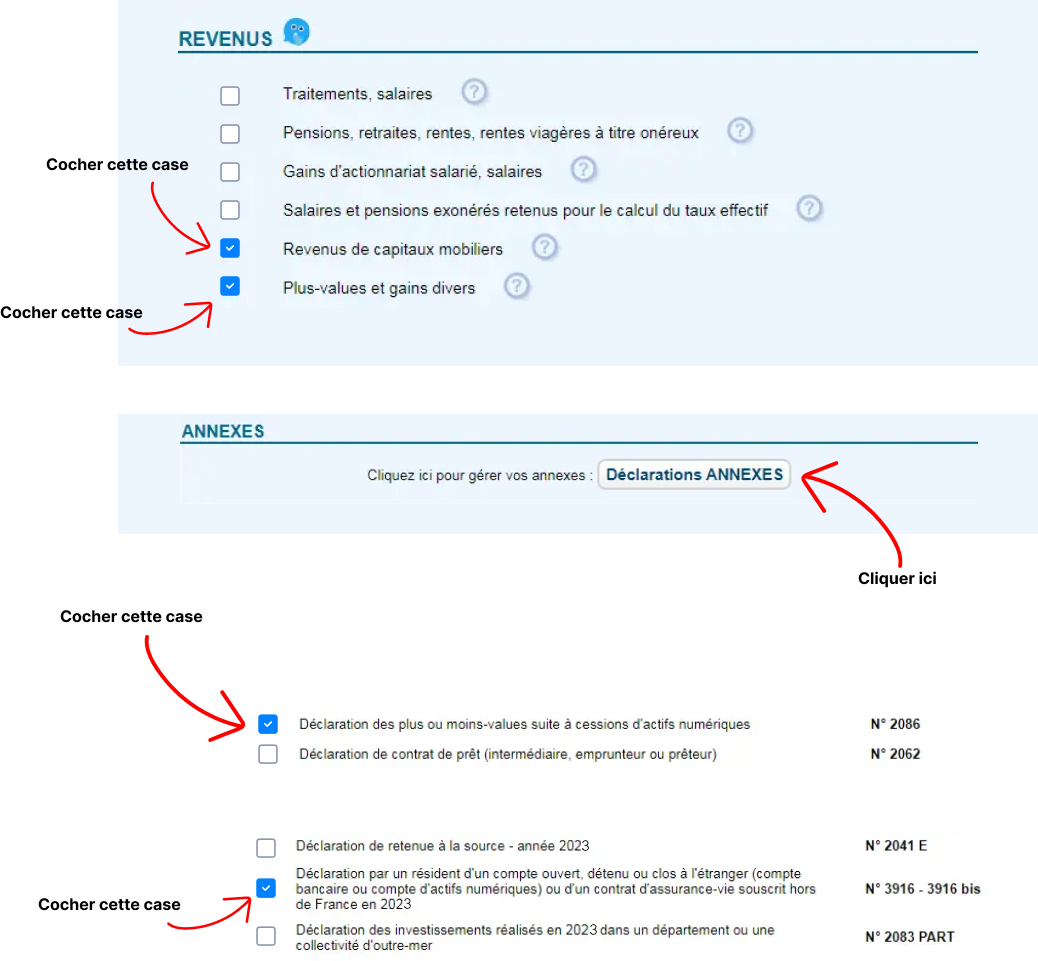

Le client doit cocher un certain nombre d’éléments pour faire apparaître les bons formulaires.

À partir de l’écran suivant, il coche les bonnes cases pour ajouter les documents à sa déclaration.

Pour la déclaration de ses ventes d'actions et/ou d’ETFs, le client devra remplir les formulaires 2047, 2074 et 2042.

Etape 2 : Remplir le formulaire 2047 📝

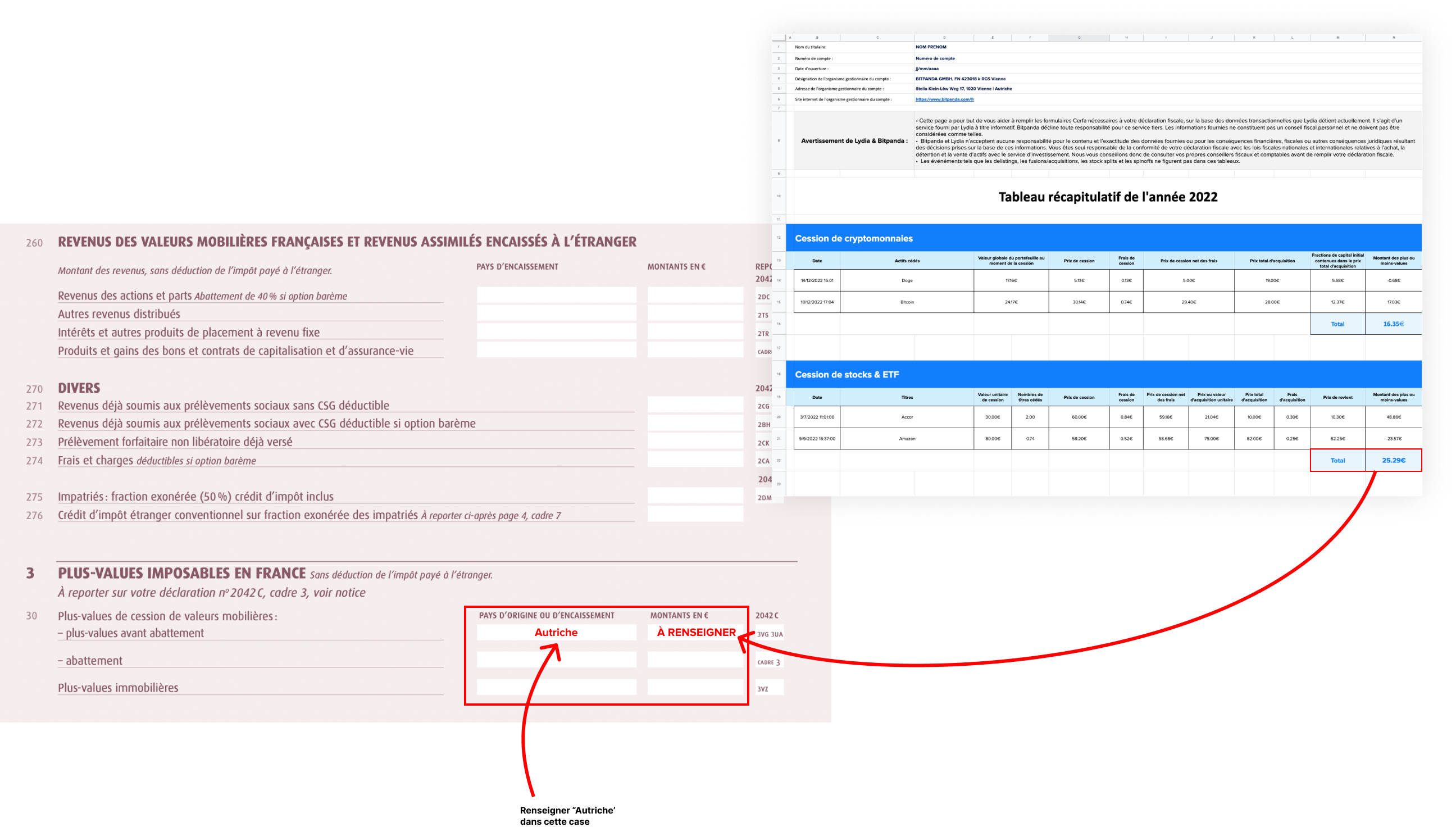

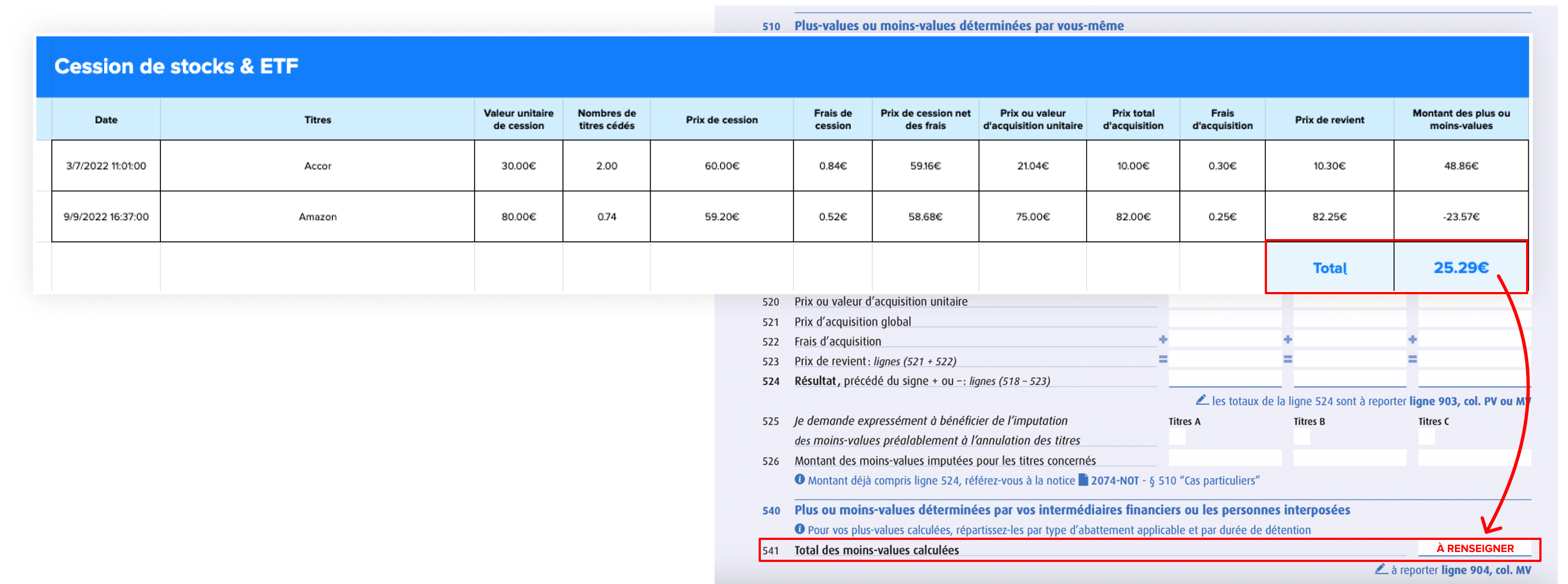

Le client commence par se munir du document en pièce-jointe de l’email reçu sur l’adresse liée à son compte et retrouve le tableau “Entreprises & ETFs”.

Si le client a vendu plus cher que ce qu'il n'avait acheté, il a fait une plus-value.

Dans ce cas, ces plus-values doivent être renseignées dans la Section 3 : PLUS-VALUES IMPOSABLES EN FRANCE

Dans son document, le client retrouve le montant total du tableau Entreprises & ETFs et reporte le montant dans la case correspondante de sa déclaration uniquement si le montant est positif. Si le montant est négatif, il peut passer à la suite.

Si le client a vendu moins cher que ce qu'il avait acheté, il a fait une moins-value. Celle-ci n’a pas besoin d’être déclarée dans ce formulaire.

Bonus : si le client a perçu des dividendes, il doit également les renseigner dans la ligne 260 de ce même document :

Le client peut également retrouver l’article dédié à la déclaration des dividendes virtuels.

Étape 3 : Remplir le formulaire 2074 📝

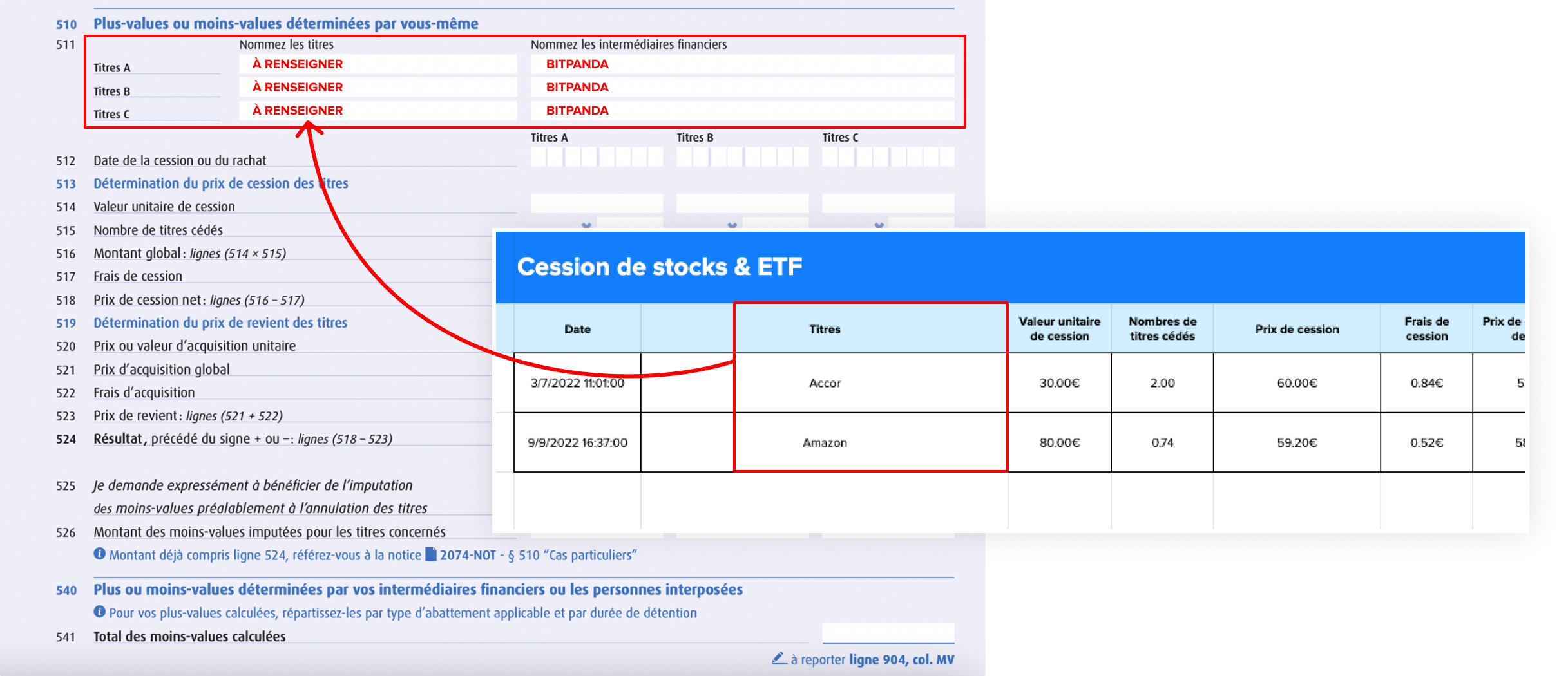

Dans la section 511, le client renseigne les noms de tous les actifs qu'il a vendus sur la période concernée et indique toujours “Bitpanda” comme intermédiaire financier.

Le client retrouvera les noms des actifs à renseigner dans son tableau récapitulatif sous la section “Entreprises & ETFs”.

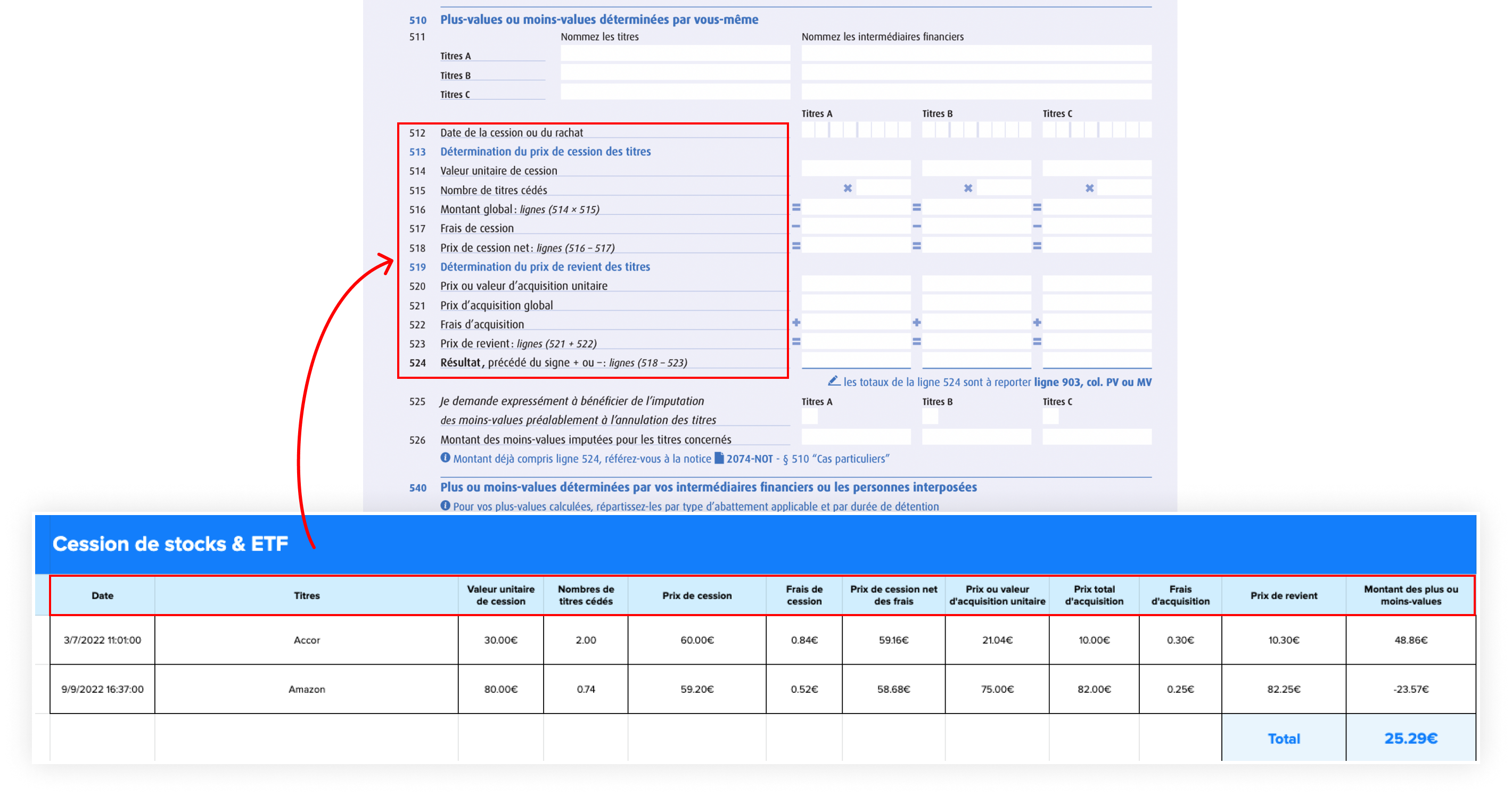

Ensuite, pour chaque actif, le client doit renseigner à l’aide de son tableau les informations de la ligne 512 à 524.

Le client se réfère aux en-têtes de colonnes pour facilement identifier où renseigner chaque information.

- Utiliser le cadre 540

- Mentionner à l’étape 3 de sa déclaration de revenus (“Déclaration de revenus”) dans un commentaire en français qu'il n’a pas pu remplir la section 510 car le système n’autorise pas les valeurs décimales : « C’est bien le cadre 510 qui devait être complété. Le système de Déclaration des impôts ne permet pas d’indiquer des opérations sur dérivés d’actions, celui-ci n’autorisant que les entiers d’actions et ne permettant pas de modifier manuellement le résultat du calcul." et y préciser le calcul réel de la plus-value de chacun de ces titres cédés.

Le client a réalisé une moins-value ?

Ligne 541 : Si le client a réalisé des moins-values, il reporte ici le montant total de celles-ci.

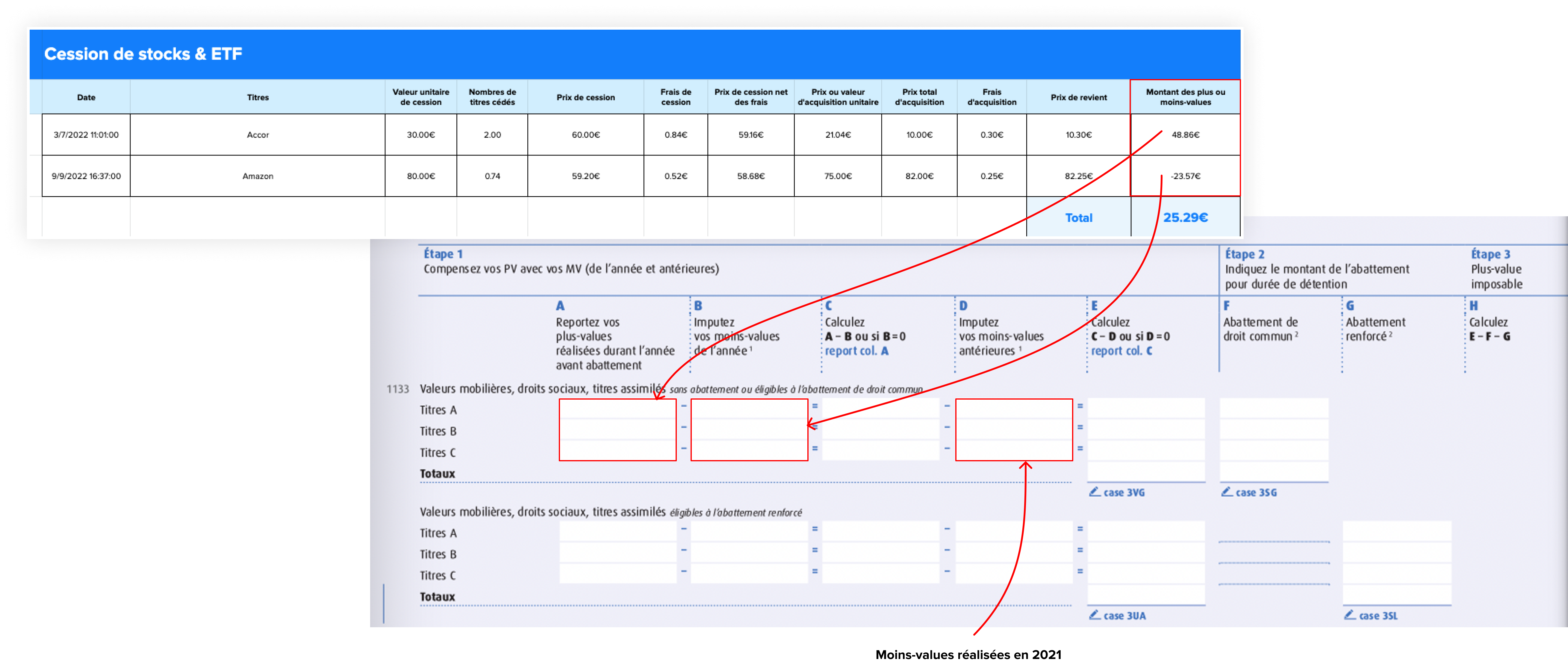

Sur la page suivante, il renseigne les colonnes comme suit :

- Colonne A : Lister le montant des plus-values réalisées

- Colonne B : Lister le montant des moins-values réalisées

- Colonne C : vide

- Colonne D : Lister les moins-values de 2021. Référez-vous à votre tableau reçu l’an dernier.

- Colonne E : vide

- Colonne F : vide

Étape 4 : Remplir le formulaire 2042 📝

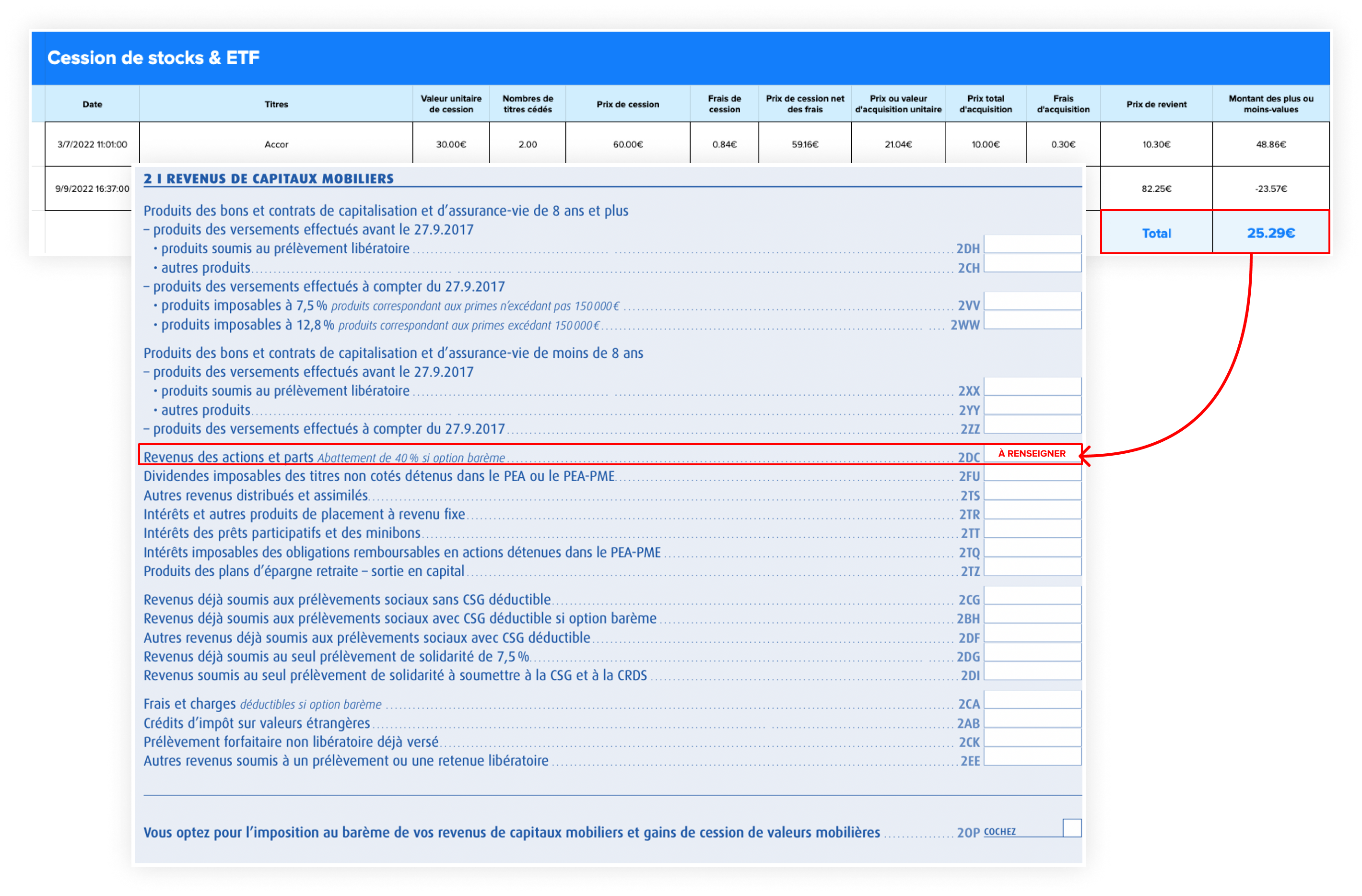

Le client doit penser à activer le report automatique lorsqu’il lui est proposé, ce qui remplira automatiquement le formulaire 2042.

Si ce n’est pas le cas, il doit renseigner lui-même la case 2DC.

Le client a déclaré ses actions et ETFs ! Il doit également penser à déclarer ses cryptomonnaies et ses dividendes si besoin grâce aux articles ci-dessous :